O par de moedas EUR/USD encontrou um motivo para retomar a sua queda na segunda-feira. Como mencionado anteriormente, a posição do dólar americano parece bastante instável. Ele havia subido por mais de um mês, mas esse crescimento foi muito mais fraco do que a queda anterior. E, embora o dólar estivesse tecnicamente em alta, quem pode afirmar com confiança que essa tendência continuará? Afinal, o "fator Trump" ainda não desapareceu. Sim, as tensões comerciais diminuíram no último mês, o que provavelmente explica o fortalecimento do dólar.

Enquanto isso, o Banco Central Europeu continuou a flexibilizar a política monetária, e a Reserva Federal espera pacientemente que a inflação acelere, recusando-se a ceder a Trump ou ao mercado. Na verdade, houve vários motivos para o aumento do dólar nas últimas semanas. O fato de ele ter se valorizado apenas marginalmente revela o ceticismo do mercado em relação à moeda norte-americana.

Na segunda-feira, a notícia mais importante foi o rebaixamento da classificação de crédito dos EUA pela Moody's, é importante destacar que a agência é uma das três agências de classificação reconhecidas mundialmente, foi a última a cortar a nota. A classificação dos Estados Unidos agora é AA1 — ainda muito alta, apenas um degrau abaixo do nível máximo, AAA.

A questão não é tanto a nova classificação, mas o momento em que ela ocorreu: durante o segundo mandato de Donald Trump. Embora Trump continue a falar de um "grande futuro" em todas as entrevistas, esse futuro talvez só chegue depois que ele deixar o cargo. Isso não o incomoda — ele culpa Biden pela crise atual e pela queda econômica e, é claro, atribuirá a si mesmo o mérito por qualquer crescimento futuro.

A Moody's explicou sua decisão citando o aumento acentuado da dívida nacional nos últimos dez anos e o crescimento dos custos para o serviço dessa dívida. Os juros sobre os empréstimos do governo não aumentam arbitrariamente — eles sobem quando os credores ficam hesitantes. Consequentemente, o governo dos EUA é forçado a elevar as taxas, colocando ainda mais pressão sobre o orçamento federal. Ironicamente, Trump, que pretendia combater o déficit orçamentário e a dívida pública, acabou piorando ambos. A Moody's enfatizou que poucas outras nações soberanas enfrentam taxas de juros sobre a dívida tão altas quanto os EUA, o que contribuiu para o rebaixamento.

Uma classificação de crédito não é apenas um rótulo formal — ela reflete a saúde e a estabilidade financeira de um país.

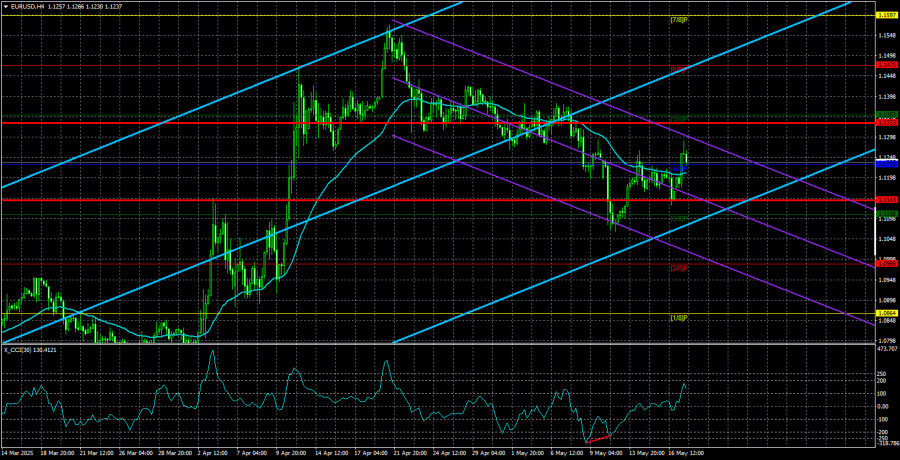

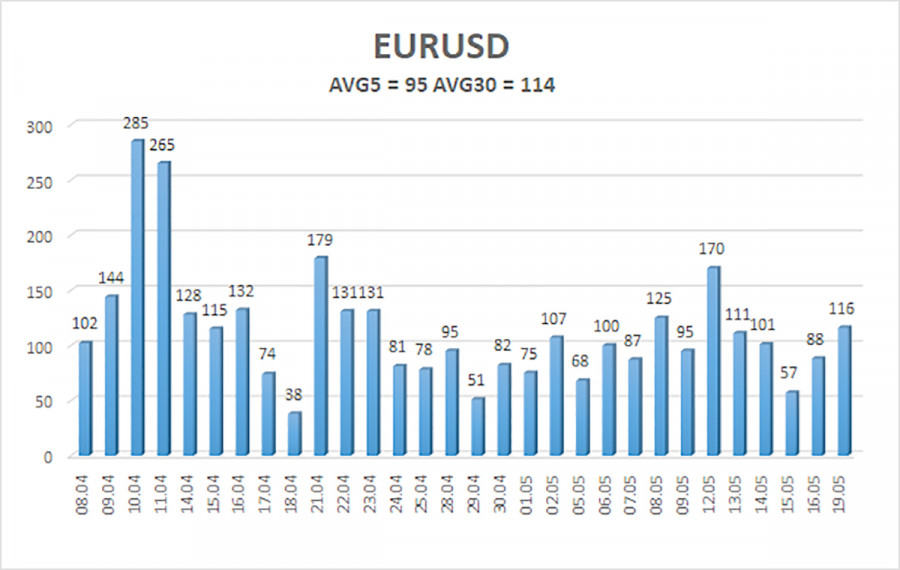

A volatilidade média do par EUR/USD nos últimos cinco dias de negociação, a partir de 20 de maio, é de 95 pips, o que é considerado alto. Nossa expectativa é de que o par se mova entre 1,1143 e 1,1333 na terça-feira. O canal de regressão de longo prazo ainda está em alta, indicando uma tendência de alta de curto prazo. O indicador CCI entrou na zona de sobrevenda, o que, em uma tendência de alta, sinaliza a retomada da tendência. Pouco tempo depois, formou-se uma divergência de alta, desencadeando uma nova onda de movimento ascendente.

Níveis de suporte mais próximos::

S1: 1.1230

S2: 1.1108

S3: 1.0986

Níveis de resistência mais próximos:

R1: 1.1353

R2: 1.1475

R3: 1.1597

Recomendações de negociação

O par EUR/USD tenta retomar sua tendência de alta. Nos últimos meses, temos afirmado consistentemente que esperamos uma queda do euro no médio prazo, e essa opinião permanece inalterada. Além de Donald Trump, o dólar dos EUA ainda não tem motivos para cair. Entretanto, como Trump recentemente se inclinou para a desaceleração do comércio, o fator da guerra comercial atualmente dá suporte ao dólar, que pode eventualmente retornar ao seu nível básico em torno de 1,03.

Dado o contexto atual, as posições de compra não são consideradas relevantes. As posições de venda continuam sendo preferíveis se o preço estiver abaixo da média móvel, visando chegara a 1,1108 e 1,0986.

Explicação das ilustrações:

Os canais de regressão linear ajudam a determinar a tendência atual. Se ambos os canais estiverem alinhados, isso indica uma forte tendência.

A linha de média móvel (configurações: 20,0, suavizada) define a tendência de curto prazo e orienta a direção da negociação.

Os níveis de Murray funcionam como níveis-alvo para movimentos e correções.

Os níveis de volatilidade (linhas vermelhas) representam a faixa de preço provável para o par nas próximas 24 horas com base nas leituras de volatilidade atuais.

Indicador CCI: Se entrar na região de sobrevenda (abaixo de -250) ou na região de sobrecompra (acima de +250), ele sinaliza uma iminente reversão de tendência na direção oposta.